Tid til at stå af kryptovognen og hoppe på guldvognen?

Gennemgang og kommentar af opinionsartikel af Egon Von Greyers – Grundlægger af Matterhorn Asset Management

FTX kollapset

Vil FTX’s nylige kollaps for 32 milliarder dollars blive katalysator, for begyndelsen på enden for det finansielle system?

Sådan begynder Egon Von Greyers sit sidste skriv, med vitriol mod kryptoverdenen som helhed.

Han mener nemlig at stammeopgøret mellem guld og kryptovaluta (som har stået på i lang tid), endegyldigt er afgjort, nu hvor FTX skandalen er kommet frem i lyset.

Hans syn på Bitcoin er at den for så vidt både kan gå i nul eller ende på en million dollars. Pointen er, at det ikke er en investering for sarte sjæle, uanset hvilken skæbne man tror på. Han omtaler krypto-markedet generelt, når han siger kalder dem for “lottokupponer” som kan være meget, eller meget lidt værd.

FTX var på tidspunktet for krakket den næststørste kryptobørs med en værdi på svimlende 32 millarder dollars, et tal som i løbet af de efterfølgende dage og uger er faldet til nær nul. Han ytrer at det må gøre ondt for de, som er faldet for denne Ponzi-ordning (pyramidespil), og hævder at blandt andet Blackrock, og andre store investorer er at finde her imellem. Tilsyneladende var der en bagdør i FTX’s regnskabssoftware som muliggjorde, at ledelsen kunne hive milliarder ud uden at udløse advarsler eller revisioner.

Årsagen til tabet af de mange midler var dog, at platformen brugte deres egen kryptovaluta (FTT), som sikkerhed for spekulation hos søsterselvskabet Alameda. Midlerne til spekulationseventyret kom imidlertid fra penge som brugerne af FTX’s handelsplatform havde stående, og overførslerne imellem FTX og Alameda gik længe under radaren, grundet mangel på rapporteringer om balancerne internt. Alt dette har imidlertid intet med den iboende sikkerhed i Bitcoin at gøre – men bør ses som en hård lærestreg i ikke at have sine værdier stående på en centralt-styret børs eller platform.

Egon hævder endvidere at pensionsselskaber er blandt de ramte, og at disse har følt sig lokket af hvad andre større investorer køber ind på. Det påfaldende er, at mange store pensionsfondes investeringsforvaltere, ikke lader til at have nogen som helst interesse i fysisk guld – og det er på trods af at guld ikke kun er den perfekte investering i formuebevarelse, men også er en fremragende sikring til at balancere en portefølje. Han tilføjer at disse pensionskasser nok vil vente indtil guldet går yderligere op, og igen er på forsiderne. På det tidspunkt vil pensionskasserne i hans optik hoppe på guldvognen til meget højere priser.

Fra 3 billioner til 0,8...

For præcist 12 måneder siden var det samlede kryptomarked ca. 3 billioner dollars værd.

I dag, et år senere er markedet ca. 800 millarder dollars værd – et fald på over 70%.

Selvom Egons syn på krypto-markedet som helhed er dystert, skal man dog huske på, at det er langt fra første gang det falder med over 90% for derefter at stige med adskillige 100%

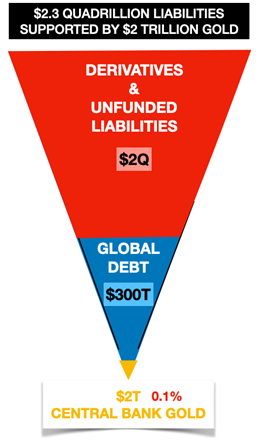

Den virkelige udfordring er måske at vi pt. har en verdensøkonomi på 2,5 kvadrillioner dollars, hvori de fleste aktivklasser er store bobler pustet op af gratis penge trykt af centralbanker og skabt af kommercielle banker – i sig selv en perversion, når man tænker på at de første papirpenge var bakket op af en reserve i guld.

Aktier, obligationer og ejendomme - De næste dominoer?

Tilsvarende dystert tegnes der et billede af øvrige dele af økonomien. Eksempelvis siger han, at han ikke vil blive overrasket hvis aktierne falder med mellem 75-og 90% fra toppen, og at vi hermed kun har set starten på de fald som begyndte i foråret.

Endnu en boble som kan stå for fald er obligationerne. Han taler ind i det der populært kaldets “the fed pivot” altså at den amerikanske centralbank (FED), på et tidspunkt vil give efter, vende om på en tallerken og stoppe rentestigningerne så snart fundamentet for økonomien begynder at give efter. Dette er ellers i diametral modsætning til de udmeldinger, der indtil nu er kommet fra (FED), hvor tilgangen tilsyneladende er, at man vil hæve renten til inflationen fortager sig – et indgreb man ikke succesfuldt har gennemført siden 80’erne.

Og ja, på et tidspunkt i rentestigningscyklussen kan FED gå i panik på grund af at økonomien imploderer. Men selv hvis der er en midlertidigt standsning fra Fed, vil de kommende misligholdelser på kreditmarkederne forårsage massive frasalg på obligationsmarkederne. På det tidspunkt vil Fed og andre centralbanker miste kontrollen over renten. Derefter vil en ond cirkel med højere renter forårsage flere misligholdelser, hvilket vil føre til yderligere afvikling af obligationer osv., indtil obligationsmarkedet kollapser.

Han mener centralbankernes handlinger har ødelagt markedernes effektive funktion pga. konstant manipulation. Og at de naturlige love for udbud og efterspørgsel er de bedste regulatorer – i modsætning til den massive pengeskabelse kombineret med nulrenter. “Det er virkelig meget enkelt, når efterspørgslen efter penge er høj, stiger renterne for at stoppe kreditboblerne. Det omvendte er selvfølgelig også sandt.”

Ejendomsmarkedet mener han – er endnu en super boble, der er drevet af stort set ubegrænsede gratis penge. “Højere renter er garanteret at skabe en implosion af ejendomsværdier med store efterfølgende misligholdelser.”

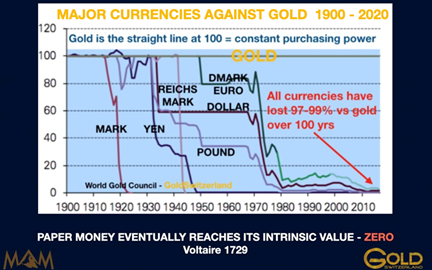

Ingen valuta har nogensinde overlevet i historien

“Historiestuderende vil ikke blive overrasket over at se endnu et sammenbrud af det monetære system. Husk, at ingen valuta nogensinde har overlevet i sin oprindelige form.”

Alle valutaer har historisk set altid mistet sin værdi i forhold til guld som grafen til højre viser. For de som har brug for at blive mindet om hvad det betyder, henviser han til Venezuela, Zimbabwe og Weimarrepublikken i 1920’erne…

“Hvis vi ser på pyramiden til venstre med $2,3 kvadrillioner i gæld, derivater (som nemt kan blive til gæld) og ufinansierede forpligtelser, hviler den på kun $2 trillioner (0,1%) rigtige penge eller guld. Så en fri markedsrevaluering af guld er meget sandsynlig.”

Egon går ikke ind for guldstøttede valutaer, da det atter vil føre til manipulation fra statens side, men så istedet hellere at guldet var frit-flydende og fri fra vedhæftningen til papirmarkederne. Han hævder at den sande værdi af guld fremkomme, når den ikke længere undertrykkes af 100x eller mere af falsk papirguld – dette indbefatter derfor også en implosion af papirmarkederne for guld.

Set i forhold til den amerikanske pengemængde er guld i dag ligeså billigt som i 1970 da vurderingen var 35$ eller i 2000 da den var 300$ På den måde er kun fysisk guld, uden for det finansielle system reel formuebevarelse.

Enhver der ikke har fysisk guld, vil med andre ord fortryde det i de kommende år.

Sammenfattet af Victor Torstensson – Vitus Guld Lyngby

Kilder

Egon Von Greyers – GoldSwitzerland / Matterhorn Asset Management

https://goldswitzerland.com/time-to-get-off-the-crashing-cryptowagon-and-jump-on-the-goldwagon/